長いこと会社経営をしていれば一時的に資金ショートを起こした経験のある経営者も多いことと思います。

潤沢な資金を用意して事業をスタートする経営者ばかりではありませんので、資金調達は経営者の頭を悩ませる問題の一つとも言えます。

ファクタリングで即日資金調達したいときのポイントを包み隠さずご紹介します!

優良ファクタリング会社一覧

| 手数料 | 対応可能額 | 営業時間 | 設立 | |

株式会社ウィット 株式会社ウィット |

5% ~ | 500万円以下 (小口専門) |

9:00〜18:00 | 2016年11月 |

日本中小企業金融サポート機構(非営利法人) 日本中小企業金融サポート機構(非営利法人) |

明記無し | 上限なし | 平日9:30〜19:00 | 2017年4月 |

ビートレーディング ビートレーディング |

2〜20% | 30万円~3億円 | 平日9:30〜19:00 | 2012年4月 |

ファクタリング東京 ファクタリング東京 |

明記無し | 10万円~1億円 | 平日9:30〜19:00 | 1998年5月 |

MSFJ株式会社 MSFJ株式会社 |

1.8% ~ | 最大5000万円 | 平日10:00〜20:00 | 2017年9月 |

即日資金調達にファクタリングがおすすめな理由

事業資金の調達方法には様々なものがありますが、突発的な資金調達ニーズに対してはファクタリングが最も適しているものと考えます。

銀行を初めとする融資(=借金)に比べてファクタリングがおすすめな理由は主に2つあります。

- 融資よりも調達スピードが速い

- 融資に比べて審査に通りやすい

将来を見据えた設備投資のための資金調達などであれば時間をかけてゆっくり銀行と融資の話を進めることもできるでしょう。

しかし、何らかの事情により即日現金が必要になった様な場合にはファクタリング以上に頼れる資金調達方法はないと言っても過言ではありません。

ファクタリングのメリット・デメリット

取引先の予期せぬ倒産や、突如舞い込んだ受注案件に対応するため等、これらの理由で一時的な資金難に陥ったときにはファクタリングは素晴らしい力を発揮します。

とは言っても、ファクタリングに一切デメリットが無いなんてことは勿論ありません。メリット・デメリットをそれぞれ確認していきましょう。

ファクタリングのメリット

ファクタリングのメリットは先ほど挙げた2つ以外にも多々あります。

- 最短即日というスピード感

- 財務諸表上で有利(オフバランス効果)

- 融資とは審査対象が異なる

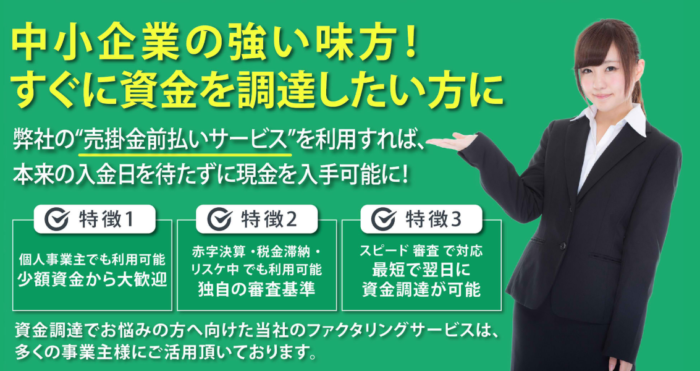

- 経営状況が悪くても利用可能

- 売掛金回収リスクを転嫁できる

- 取引先に経営不振と気づかれない

- 担保や保証人が不要

時間が豊富にあり、焦らずに資金調達ができる場合であれば銀行融資などに軍配が上がりますが、一定の条件化においてはファクタリングを活用することで得られるメリットがこれほどあるんです。

一定の条件化とはズバリ、

- 時間的余裕がない(即日から数日以内に現金が必要)

- 赤字経営などで融資の利用ができない

などが該当します。特に零細・中小企業に対してフットワークの軽い資金調達のオプションを提供しているのがファクタリングというサービスです。

ファクタリングのデメリット

一方でファクタリングには以下のようなデメリットが存在します。

- 2社間ファクタリングは手数料が高い

- 3社間ファクタリングは時間がかかる

- 面談が必要になることがある

- 債権譲渡登記が必要になることがある

銀行融資の類と比べた場合のファクタリングのメリット・デメリットを簡単に説明すると

- 銀行融資などの利息よりも手数料が少し高いが

- 圧倒的な短期間で資金調達が可能

となります。

ファクタリングは即日~数日以内での資金調達を必要とする場合に非常に効果を発揮する資金調達法なのです。

ファクタリングの種類と手数料について

一口にファクタリングと言っても様々な種類が存在します。

ファクタリングという言葉が出た時に大きな視点で見た場合には以下の4種類が存在します。

- 一括ファクタリング

- 医療ファクタリング

- 保証ファクタリング

- 国際ファクタリング

しかし、現在では一般的に資金調達の目的でファクタリングという言葉が使われる場合、そのほとんどが1つ目の一括ファクタリング(または一括回収ファクタリングとも呼ばれる)のことを指します。

医療ファクタリングは診療報酬債権の買い取りのことで、国や公共団体が売掛先という診療報酬債権の特殊性がある以外は一括ファクタリングと内容はほぼ似ています。

ですので、ここでは一括ファクタリングについてご説明を続けます。

一括回収ファクタリングは、企業が取引先に対して持っている売掛債権をファクタリング会社が買い取り、本来の支払い時期よりも早く現金化する資金調達方法です。

この一括ファクタリングには以下の2種類があります。

- 3社間ファクタリング

- 2社間ファクタリング

この2つの特徴を分かりやすく簡単に解説するとこうなります。

3社間ファクタリングは、売掛先(売掛債権の債務者=取引先)も巻き込む取引形態で、ファクタリング会社・ファクタリングを利用する企業・その取引先の3社が登場することから3社間取引とも呼ばれる。

2社間ファクタリングは、利用企業の取引先に内緒でファクタリング会社と利用企業だけで行うファクタリング形態。2社間取引とも呼ばれる。

2社間、3社間でのファクタリングの違いとメリット・デメリット

2社間、3社間でのファクタリングの違いとメリット・デメリット

この2種類の取引形態のどちらを選ぶかでファクタリングの手数料に大きな影響を与えることになります。

また、ファクタリングの手数料はどのように決まっているのか、どんな要因が手数料の増減に影響を与えているかという部分が多少分かりづらいところがあります。

即日での資金調達に焦っている場合には細かく調べている時間はないかもしれませんが、時間に少し余裕があり手数料やその他の仕組みについて詳しく調べておきたいという方は以下を参考にしてください。

ファクタリングとは?仕組み・手数料等を図解でわかりやすく解説

ファクタリングとは?仕組み・手数料等を図解でわかりやすく解説

即日ファクタリングを依頼する時の注意点

ファクタリングの利用を検討している会社経営者の方にとって最も魅力的なのは最短即日での現金化ができるという点でしょう。

その他の資金調達方法と比べても、この迅速性がファクタリングの大きな特徴となっているのは明らかです。

しかし即日での資金調達を実現するにはいくつか注意しておくポイントがありますので確認しましょう。

午前中に審査を申し込む

ファクタリングは融資ではありませんが、利用するには審査があります。

※ファクタリングには審査という概念は存在しないと言っているファクタリング会社もいますが、実際には買取を実行できるかの審査が行われていることは間違いありません。融資と同じ審査ではないということです。

ファクタリングの審査というのは、御社の保有する売掛債権を買い取ることによって、将来ファクタリング会社が間違いなく売掛先から支払いを受けられるかという点が見られます。

売掛先が倒産して資金の回収が出来なくなるというリスクをファクタリング会社側は負います。

そのため審査に多少時間がかかっても当日中に完了するように午前中のなるべく早い時間に申し込みをするべきです。

言うまでもないことですが、即日での現金化に対応してないファクタリング業者もいますので、即日対応の業者に申し込むようにしましょう。

必要な書類を準備しておく

ファクタリングの審査や契約時には資料の提出が求められます。

申し込み・審査・契約・入金と全ての工程を即日で完了するには必要な書類をしっかりと事前に集めておくことが重要です。

事業資金の調達に駆け回っていた会社であれば恐らくほとんどが手元にあろうかと思いますので焦る必要はありません。

必要書類はファクタリング会社によって若干異なりますので、急ぎの場合は直接確認すると良いでしょう。

ファクタリングの申し込みや契約に必要な書類をわかりやすく解説

ファクタリングの申し込みや契約に必要な書類をわかりやすく解説

必要な額を把握して大金を借り入れない

これはあまり触れられないポイントかもしれませんが、即日現金化を狙っている場合には知っておくと良いでしょう。

先ほど審査の話に触れましたが、買取希望金額が大きくなればなるほどファクタリング会社としても慎重にならざるを得ません。

即日買取に対応している業者の中には、数千万円でも即日対応できると謳っているところはあります。

それは業者側の資金力の面では可能なのでしょうが、リスクが増える分やはり審査が厳しくなることは避けられないでしょう。

そのため、最低限必要な金額を見極め、不必要に多額の売掛金を買取対象にしないように気を付けましょう。

不良債権を持ち込まないようにする

先ほどから出てきていますが、ファクタリング会社側はリスクを負って売掛金の買取を行っています。

このリスクというのは、通常多くのファクタリング会社がノンリコース契約(償還請求権がない契約)を採用していることに由来します。

つまり、御社はファクタリング会社に売掛金を買い取ってもらった時点で取引先の支払不能リスクから解放されるのです。

そのため、不良債権を持ち込んでしまった場合、ファクタリング審査が通らないことは勿論、業者側からブラックリスト判定されてしまうかもしれません。

即日での現金化に失敗しないためには、取引先に信用不安がないような優良債権のみを買取希望に使うように気を付けましょう。

ファクタリングの詐欺会社は絶対に避ける

残念ながらファクタリング業界には詐欺会社があります。詐欺会社を避けて安心・安全に資金を調達するようにしましょう。

ファクタリングの悪徳業者の見分け方と詐欺の手口について解説します。

ファクタリングは売掛金を売却して現金化する手段で、経済産業省の方も以下のように述べて日本の中小企業が保有する売掛債権を資金調達手段として有効活用すべきだとしています。

売掛債権を活用した資金調達が正当な資金調達手段であることの周知徹底が必要である。

引用元:中小企業における資金調達の課題

このように国も注目する仕組みなのですが、貸金ではないために貸金業法や出資法といった法律の適用もなく新規参入者への障壁が高くありません。

法整備がまだ整っていないことで、悪徳・詐欺会社が参入してきてしまっているのです。

詐欺会社の手口とは?

詐欺会社の手口には大きく2つあります。

1つ目はファクタリングの手数料を契約直前で吊り上げてくるタイプです。

最初に低めの手数料で魅力的に見せておいて契約前段階で「審査過程で見過ごされていた問題が見つかった」などと難癖をつけて手数料率を跳ね上げます。

利用者側としても既に他社を探す時間もなくなっており、泣く泣く高い手数料を支払ってしまうということが起きています。

2つ目はファクタリングを装っているけれども実際には高金利でお金を貸し付けている、いわゆるヤミ金融だったという場合です。

この2つ目に関しては逮捕されたケースも出てきており、内容をよく理解しないとファクタリングそのものが違法だとか怖そうだという印象を受けてしまいかねません。

詐欺ファクタリング会社の逮捕事例

以下の事例は2017年に起きた逮捕事例で、判決で有罪も出ています。

『ファクタリングを装って』貸し付けをしていたということで、実際に行っていたことはファクタリングではなく高金利の闇金だったという事例です。

昨年9月ごろ、関西の加工会社会長は自社の事業運営に頭を抱えていた。売掛金の回収が進まず、運転資金は枯渇。資金繰りに窮した状況で勧誘を受けたのが、東京都内のファクタリング業者だった。

会長は約320万円の売掛債権を業者に譲渡する一方で、同じ業者から20万円を借り入れた。利息を含めて31万円を返済したが、債権は結局、業者の求めで会長側に戻ることになったという。

業者は債権の購入代金を支払っておらず、府警生活経済課は一連の取引について、債権を担保にした無登録での違法な貸し付け行為だったと判断。同じグループのメンバーが複数の中小企業を相手に、同様の手口による貸し付けを繰り返したとして、今年1月以降、14人を貸金業法違反などの疑いで逮捕した。

府警によると、ファクタリングを偽装したヤミ金融の摘発は初めてといい、これまでに大阪地裁は判決期日を迎えた中心メンバーらを有罪とした。7月には栃木県警が別グループの男2人を逮捕するなど、各警察も捜査を進めている。

引用元:日本ファクタリング業協会

こちらも2017年に起きた逮捕案件です。

ファクタリングと見せかけているものの、実質的にやっていることは貸金業にあたると判断されています。

事業者の資金繰りに用いられる金融サービス「ファクタリング」を装った新手のヤミ金融が横行しているとして、大阪府警が取り締まり強化に乗り出した。

民事訴訟で「高金利の貸金契約に準じる」と認定されたケースもあり、多重債務者の支援団体などは「資金繰りに窮した中小企業が食い物にされている」と注意を呼びかけている。

ファクターは代理人や仲買人を意味する英語で、ファクタリングは、企業の持つ売掛債権を買い取るサービスだ。たとえば、企業が取引先からの未収金100万円の債権を、90万円でファクタリング業者に売れば、受取日より早く現金を手にできる利点がある。

業者はその後、この取引先に100万円を請求する仕組みだ。しかし、一部の業者は一定期間後、債権を企業に100万円で買い戻させており、日本貸金業協会は「実質は90万円を貸し、10万円の利息を取る貸金契約で、貸金業にあたる」とみる。債権を担保に、企業に金を貸すケースもある。

引用元:日本ファクタリング業協会

ファクタリング審査時・利用時の注意点

ここではファクタリングの審査について注意点を少し詳しく確認しておきましょう。

審査はなるべく速く簡単に突破したいと思うものですが、審査が簡単すぎるのも悪徳会社の可能性があるので要注意だったりします。

優良業者はやはり審査もしっかりしていますので、審査で問題を起こさないように気を付けましょう。

虚偽申告はしない

審査をスムーズに通過したいからといって虚偽の申告をしてはいけません。

相手は何百、何千という企業を見てきていますので生半可な嘘はいとも簡単に見抜かれてしまいます。

中小企業の資金調達現場では軽微な書類の改ざん等が日常的に起きていることもあるかもしれません。

しかしファクタリング(特に2社間)は利用者が誠実かどうかという点が相当重要なポイントになりますので、虚偽の申告は絶対にしてはなりません。

第三者への譲渡はしない(二重譲渡)

こちらは審査を通すためという話ではないですが、残念ながらファクタリングにおいて利用者側が詐欺を働くケースも起きています。

その内容はというと、ファクタリング業者Aに買い取ってもらったのと同じ売掛金をファクタリング業者Bにも売却してしまうという、いわゆる二重譲渡です。

債権譲渡は登記もできますが、目には見えない債権の売却なので2重譲渡が出来てしまうことがあります。

利用者も悪気がなくとか切羽詰まって行ってしまうのかもしれませんが、れっきとした犯罪が成立しますので必ず避けなくていけません。

別の用途に使い込まない

これもファクタリングの実行後における利用者側の行動に関する注意点です。

2社間ファクタリングという仕組みを使う場合の話になりますが、売掛金を買い取ってもらって現金化した後に、売掛金の支払日が訪れます。

売掛先(=取引先)は債権譲渡について何も知りませんので、御社が取引先からそのまま一旦支払を受けることになります。

もちろん支払いがなされた時点ですぐにファクタリング会社に振り込む必要があるわけですが、このタイミングで別の用途に使いこんでしまうファクタリング利用者が出現しています。

こちらも犯罪となりかねませんので、くれぐれも気を付けましょう。

安全に即日ファクタリングを安心してできる優良会社5選

即日現金化が可能な業者①:株式会社ウィット

| 業者名 | 株式会社ウィット |

| 設立 | 2016年11月 |

| 会社所在地 | 東京都新宿区高田馬場1-25-28 佐薩ビル4F |

| 営業時間 | 9:00〜18:00 |

| 手数料目安 | 5%~ |

| 対応可能額 | ~500万円 |

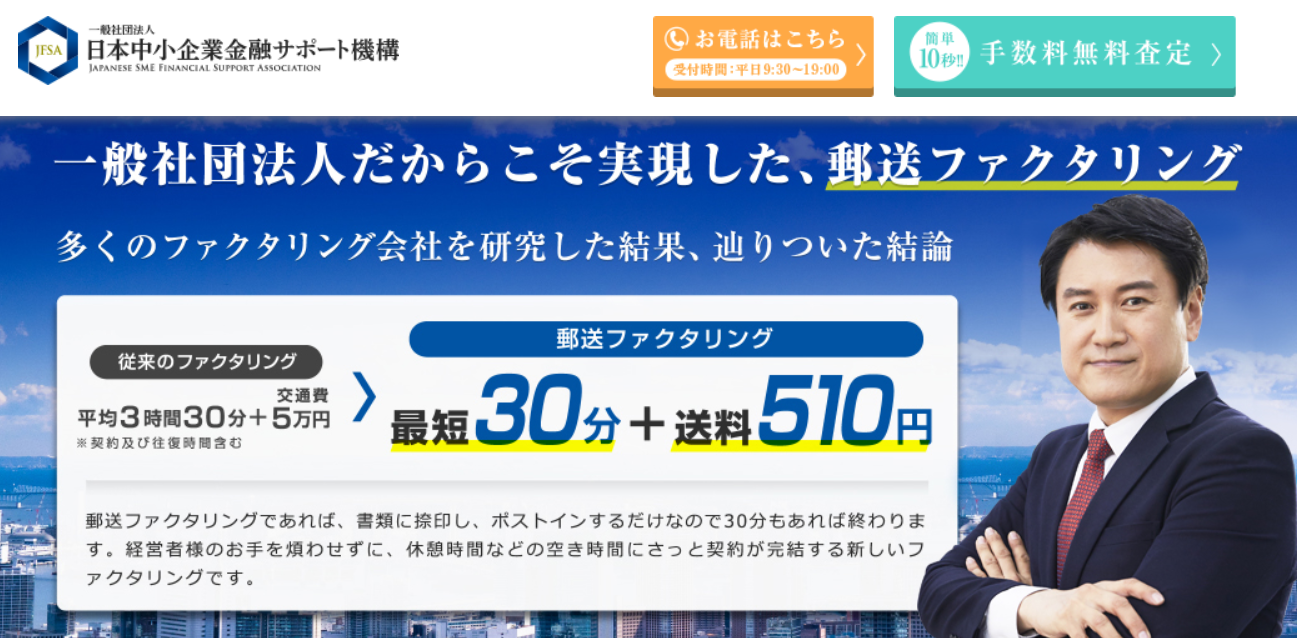

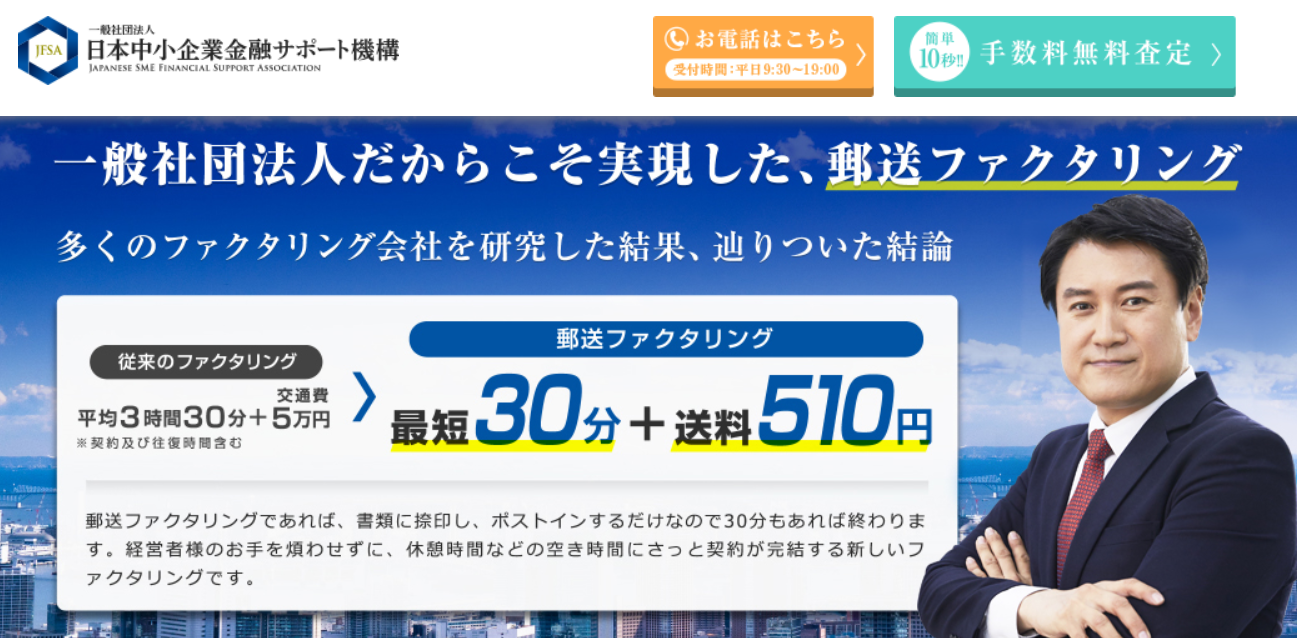

即日現金化が可能な業者②:日本中小企業金融サポート機構

| 業者名 | 日本中小企業金融サポート機構 |

| 設立 | 2017年4月 |

| 会社所在地 | 東京都港区芝公園一丁目3-5 ジー・イー・ジャパンビル2階 |

| 営業時間 | 9:30〜19:00(平日のみ) |

| 手数料目安 | 明記無し |

| 対応可能額 | 上限なし |

即日現金化が可能な業者③:ビートレーディング

| 業者名 | ビートレーディング |

| 設立 | 2012年4月 |

| 会社所在地 | 東京都港区芝大門一丁目2-18 野依ビル 3F |

| 営業時間 | 9:30〜19:00 |

| 手数料目安 | 2〜20% |

| 対応可能額 | 30万円~3億円 |

即日現金化が可能な業者④:ファクタリング東京

| 業者名 | 株式会社ライズジャパン |

| 設立 | 1998年5月 |

| 会社所在地 | 東京都中央区銀座7-13-6 サガミビル2F |

| 営業時間 | 9:30〜19:00(平日) |

| 手数料目安 | 明記無し |

| 対応可能額 | 10万円~1億円 |

即日現金化が可能な業者⑤:MSFJ

| 業者名 | MSFJ株式会社 |

| 設立 | 2017年9月 |

| 会社所在地 | 東京都豊島区池袋二丁目70-11 |

| 営業時間 | 10:00〜20:00(平日のみ) |

| 手数料目安 | 1.8% ~ |

| 対応可能額 | 最大5000万円 |

西日本(福岡)で安心・安全に即日ファクタリングを利用できる優良会社

西日本で即日現金化が可能な業者①:ビートレーディング

| 業者名 | ビートレーディング 福岡支店 |

| 設立 | 2012年4月 |

| 会社所在地 | 福岡県福岡市博多区博多駅東1-1-33 はかた近代ビル8階F号室 |

| 営業時間 | 9:30〜19:00 |

| 手数料目安 | 2〜20% |

| 対応可能額 | 30万円~3億円 |

西日本で即日現金化が可能な業者②:アンカーガーディアン

| 業者名 | 株式会社アンカーガーディアン |

| 設立 | 2018年2月 |

| 会社所在地 | 福岡県福岡市中央区大名2-10-4 シャンボール大名D棟1505 |

| 営業時間 | 平日9:00〜18:00 |

| 手数料目安 | 3% ~ |

| 対応可能額 | 最大5000万円 |

西日本で即日現金化が可能な業者③:トラストゲートウェイ

| 業者名 | 株式会社トラストゲートウェイ |

| 設立 | 2017年2月 |

| 会社所在地 | 福岡県福岡市中央区大名2-2-42ケイワン大名402号 |

| 営業時間 | 平日9:00〜18:00 |

| 手数料目安 | 3% ~ |

| 対応可能額 | 50万円から最大5000万円 |

西日本で即日現金化が可能な業者④:西日本ファクター

| 業者名 | 株式会社西日本ファクター |

| 設立 | 2017年9月 |

| 会社所在地 | 福岡市中央区薬院2丁目2-18大地ビル2F |

| 営業時間 | 9:00〜18:00(日曜・祝日休み) |

| 手数料目安 | 2.8% ~ |

| 対応可能額 | 30万円から最大3000万円 |

事前に知っておきたいファクタリングの豆知識

悪質業者がいるって本当?

ファクタリング業界は現在規制が少ないために悪質業者が入り込んでしまっています。

資金調達方法としては利便性に富みますが、詐欺業者に引っかからないように気を付けたいところです。

個人事業主でも大丈夫?

ファクタリングでの資金調達が必要になるのは企業だけではありません。

個人事業主であっても事業を行っていれば資金ショートすることがあるでしょう。個人事業主が利用する際の注意点について確認しておきましょう。

ファクタリングのトラブルとは?

ファクタリングは今後さらに人気が出るであろう資金調達方法ですが、中にはトラブルが起きてしまうケースもあります。

面倒なトラブルに巻き込まれないように事前に確認しておくべき内容です。

良いファクタリング業者の選び方は?

ファクタリングは手数料や迅速性などの点で各業者に違いがあります。また利用の際にはスタッフの対応も重要なファクター(要因)になることでしょう。

優良業者の選び方のポイントを理解しておくと安心です。

中小企業向けのファクタリング業者とは?

ファクタリングでは億を超える金額の現金調達に対応している業者もありますが、実際のところ利用者の多くは中小企業です。

中小企業の経営者が知っておくべき有効なファクタリング業者の選び方を確認しておきましょう。

経営不振でも大丈夫?

一時的な資金ショートではなく経営が不振な状態が続いている企業にとって融資などの審査は非常に厳しいものです。

ファクタリングでは経営不振でも事業資金を調達できます。その内容を見ておくと良いでしょう。

ファクタリングのリスクとは?

ファクタリングには様々なリスクがつきまとう可能性があります。

利用時のリスクや利用後のリスクなど、事前に知っておくことで回避できるものが多く存在します。

ファクタリングって違法なの?

ファクタリングはブラック(違法)なのではないかと思っている方もいると思われます。

何故ファクタリングの違法性が疑われるようになったのか、実際のところ違法なのかを解説しています。