自分の会社に合っていて、損しないファクタリング業者の選び方を知りたい...

そんな風にお悩みの中小企業経営者の方は意外と多いものです。

近年ファクタリング業者の数は増加の一途をたどっており、どの業者を選ぶべきかの判断が付きにくくなっていますから当然ですね。

業者ごとにある特徴を理解して、中小企業に有効な失敗しない業者選びを理解しておきましょう。

ページコンテンツ

中小企業に有効なファクタリング業者の選び方

中小企業のオーナーがファクタリングを利用する場合、以下のようなポイントに注意して業者を選ぶ必要があります。

- 2社間ファクタリングの取り扱いがあるか

- 少額債権でも買い取ってくれるかどうか

- ノンリコース契約であるかどうか

- 入金までが早いかどうか

- 債権譲渡登記が必要かどうか

それぞれ個別に確認していきましょう。

2社間ファクタリングの取り扱いがあるか

ファクタリングには大きく分けて2社間ファクタリングと3社間ファクタリングの2種類が存在します。

2社間取引と3社間取引について詳しくはこちらを参照してください。

ファクタリングと言えば以前は3社間取引のことを指し、未だに2社間取引を取り扱っていない業者も存在します。

中小企業は3社間ファクタリングが使えないというわけではないものの、取引先企業に資金繰りの必要性を知られたくないと考える中小企業オーナーは多いです。

3社間取引では相手先に自社の経営状況の悪化がバレてしまう、または相手先からの承諾を得ることができないという場合には2社間取引を利用することになります。

また、取引先から債権譲渡禁止特約が付けられている場合には2社間ファクタリングしか選択肢がありません。

そこで2社間ファクタリングを取り扱っていて、ノウハウをため込んでいる業者を見つけておくとスピーディーな資金調達が実現できます。

少額債権でも買い取ってくれるかどうか

中小企業だから売掛金の額が小さいかと言えばそんなことはないと思いますが、少額の売掛金を現金化したいというケースも出てくることでしょう。

そんな場合には売掛債権の額が少額でも買い取ってくれるかどうかは業者選びの一つのポイントになります。

通常ですと多くのファクタリング業者は売掛金額が最低で数百万円という案件を対象にしています。

売掛金額が大きければ手数料も低く設定されることが多くて利用者と業者の双方にウィン・ウィンの関係をもたらしますので業者としてもなるべく売掛金が大きい方がいいのです。

一方で最近では

- 少額買取にも対応している業者

- 少額買取を専門にしている業者

が増えています。

この流れは中小企業オーナーからの少額売掛金を現金化したいというニーズの表れだと言うことができます。

取引先が大手企業ばかりで小口取引が少ないという中小企業は稀でしょうから、少額買取を行っている業者は中小企業の強い味方になっていくはずです。

ノンリコース契約であるかどうか

ファクタリングにおいてノンリコース契約という言葉を聞いたことがあるでしょうか?

ノンリコース契約とは、償還請求権(しょうかんせいきゅうけん)がない契約を指します。

これは、ファクタリング業者に売掛金を譲渡したのちに売掛先が倒産した(または債務不履行に陥った)場合の責任負担の話です。

元の債権者(ファクタリングを利用した中小企業)がその支払いを

- 代わりにしなければならない・・・償還請求権の設定がある契約

- 代わりにする必要がない・・・償還請求権の設定がない契約

となります。

ファクタリングを利用する側にとってはノンリコース契約であることが重要なのはすぐに理解できると思いますが、ノンリコース契約かどうかは業者によって異なります。

事業資金の調達が出来てほっと一安心したところで仮に償還請求権が付いていては不安が残ります。

中小企業オーナーの皆様は、必ずノンリコース契約のファクタリングを利用するようにしましょう。

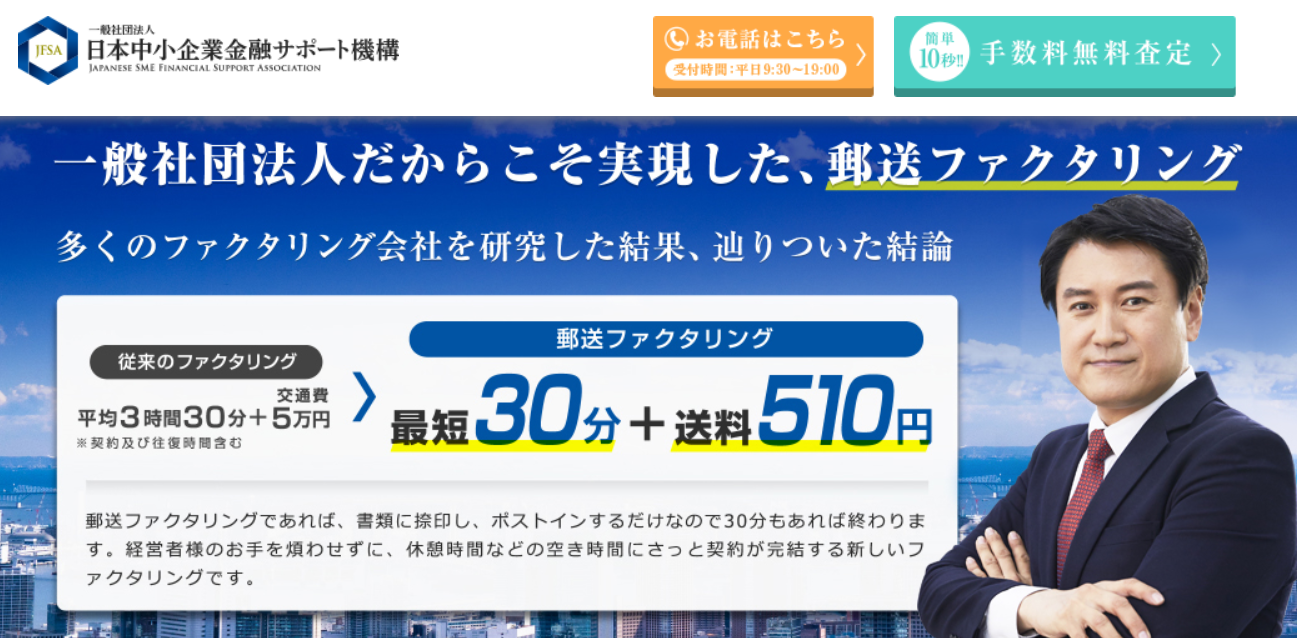

入金までが早いかどうか

資金繰りに苦しんでいる中小企業の場合、緊急性の高い現金化が求められることもあるでしょう。

実際ファクタリングの一番の強みはそのスピード感にありますので、入金までのスピードが速いかどうかは業者選びにおいて非常に重要なファクター(要因)となります。

中小企業のオーナーの中には毎日資金繰りのために動き回っているという方もおり、担保が必要なく審査も甘いファクタリングとは非常に相性が良いです。

しかし即日現金化できると聞いてファクタリングの利用を検討している場合には多少注意が必要で、実際に即日申し込み~審査~契約~入金と当日中にこぎつけるには理解しておくことがあります。

債権譲渡登記が必要かどうか

債権譲渡登記について詳しくご存知ない方もいらっしゃるかもしれませんので少し解説します。

不動産の売買や会社設立をした際などに登場する国が用意する登記制度ですが、債権譲渡も登記ができるようになっています。

売掛先に債権譲渡の通知をする3社間ファクタリングではあまり問題になることはありませんが、2社間ファクタリングでは債権譲渡の登記が必要となることがあります。

債権譲渡の事実を登記することで、そういったことを防ごうという抑止効果に加え、債務者・第三者への対抗要件を備える目的があります。

※ちなみに債権譲渡登記をして取引先にバレないか心配かもしれませんが、取引先がこの登記を見る可能性は低いでしょう。

債権譲渡登記は業者側としては打ちたいところかもしれませんが、利用者側からすれば余分に費用がかかってしまいます。

登記費用に加えて司法書士への報酬が発生しますので十数万円はかかってしまい、少額取引であれば非常に痛い費用です。

業者によっては登記留保として原則登記なしで買い取ってくれる業者もありますので、登記費用を抑えたい場合にはそのような業者を利用すると良いです。

まとめ

中小企業の迅速な資金調達を考えた場合にポイントとなるファクタリング業者の選び方には以下のものがありました。

- 2社間ファクタリングの取り扱いがあるか

- 少額債権でも買い取ってくれるかどうか

- ノンリコース契約であるかどうか

- 入金までが早いかどうか

- 債権譲渡登記が必要かどうか

業者選びにかける時間が十分にない場合も往々にしてあるかと思いますが、不利な契約を結ばないためには自社のニーズにしっかりと対応してくれるファクタリング業者を選びたいところです。

早めに信頼できる業者を見つけて、会社経営の切り札として確保しておくとよいですね。