電話で聞いていた手数料と違うじゃないか...でも他の業者に当たる時間もないし、悔しいがやむを得ない。

ファクタリングでは上記のような契約時におけるトラブルがいくつか報告されています。

残念ながら現在のファクタリング事業者の中には詐欺まがいのことをする悪徳業者も混ざりこんでいるのが実情。

そんな輩のカモにならぬよう、契約時のトラブルについて注意点を理解しておきましょう。

ページコンテンツ

ファクタリング契約時のトラブル例

ファクタリングの契約において発生するトラブルには様々あり得るものの、代表的なトラブル例をご紹介します。

トラブル例①:遠方からの契約に注意

冒頭の例でも紹介したように、最初に聞いていた手数料よりも高い手数料を請求される場合があります。

ファクタリングの手数料には一応の相場が存在するものの、固定レートなどはなく売掛債権の信用度などで変化するのが一般的です。

しかし契約直前になってから手数料を吊り上げられては困ったもの。特にこの傾向は遠方からの契約で顕著に見られます。

ファクタリング業者の多くは東京に集中しているために地方から上京して契約をされる方も多く、かかった交通費や時間との兼ね合いからやむを得ず契約する方も多いようです。

資金繰りで焦っている経営者の不利な状況を利用した非常に卑劣な行為で許されるものではありません。

トラブル例②:難癖をつけた手数料の吊り上げ

契約時のトラブルになるのはやはり手数料絡みであることが多いです。

遠方からの契約に限らず、「審査に見落としがあったのでこの手数料では買い取れない。〇%であれば買取可能ですがどうしますか?」というような事例も存在します。

その他にも様々な費用を上乗せして手数料を高めようとする手口もあります。

本当に審査ミスがある場合もあるのかもしれませんが、少しでも不審な点があった場合には冷静に納得できるよう説明を求める必要があるでしょう。

ファクタリング契約時に注意するポイント

それではファクタリングの契約に臨まれる経営者・財務担当者の方が気を付けたい注意ポイントを確認していきます。

問い合わせ・申し込みはウェブからがベター

多くのファクタリング事業者は、電話またはウェブからの問い合わせ・申し込みに対応しています。

即日現金化など急ぎの場合や信頼のおける業者の場合には電話の方がスピーディーだとは思います。

しかし時間的余裕があるのであればウェブからの問い合わせで文字での証拠を取っておいたほうが無難です。

問い合わせ後にはファクタリング事業者側の営業担当者との電話でのやり取りに移行することもあるかと思いますが、可能な範囲で文字ベースでの記録を残せると後々安心です。

手数料30%超えは危険信号

前述の通りファクタリングでは手数料相場はあってないようなもの。

しかしそれでも一定の範囲を超えると非常に不安になるラインが存在します。それが手数料30%です。

正直20%~25%を超えた時点でも高いとは思いますが、売掛先の会社規模や売掛金の回収リスクによってはあり得る幅だと考えられます。(ファクタリング事業者としてもかなり高いリスクを負うことがあるため)

それでも30%を超えてくるとさすがに危険信号です。その後の資金繰りを更に悪化させないとも限りません。

ファクタリングは使いどころを間違えると諸刃の剣ですので、財務状況の改善見込みをきちんと判断して利用することが重要です。

契約は出来るだけ対面でしましょう

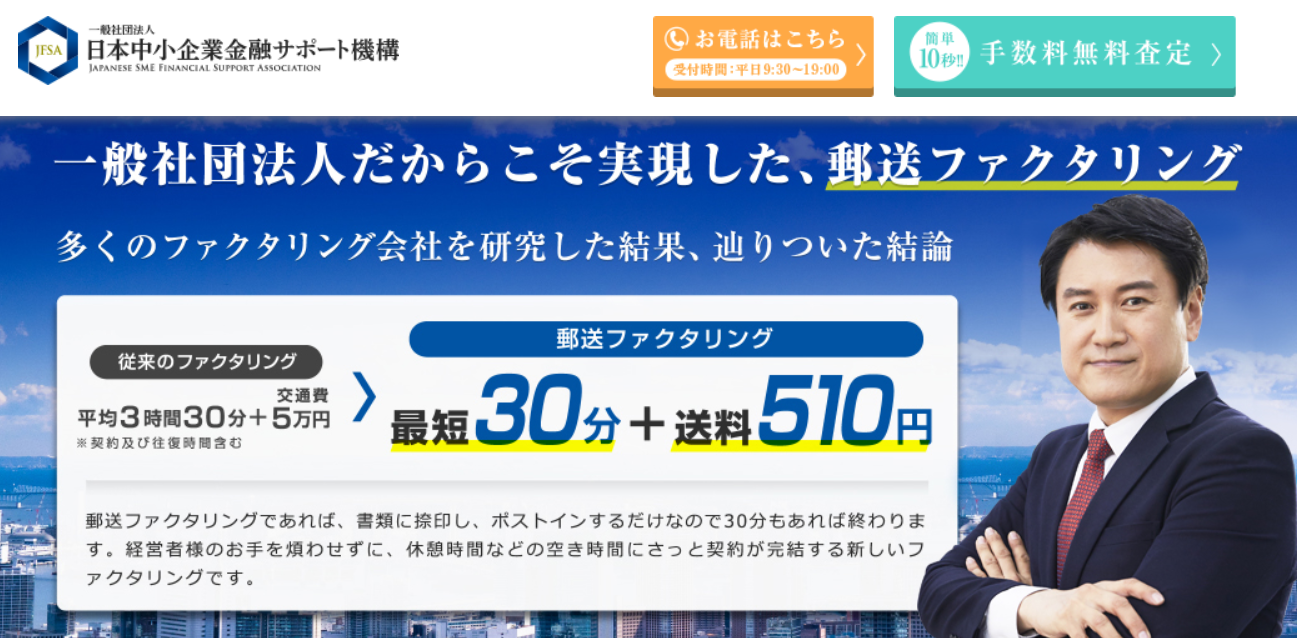

最近ではファクタリング事業者の中にも郵送契約を可能としているところが出てきています。

郵送契約が全て危険というわけではありませんが、ファクタリングの基本はあくまで対面契約です。

特に2社間ファクタリングの場合にはファクタリング業者側としても顧客が信頼できるかを確認しておきたいと思うもの。

詐欺にあうリスクは利用者だけでなくファクタリング業者も負っていますので、双方ともに相手の信用度の確認は重要事項なのです。

業者側の営業マンが出張して契約するケースもありますし、なるべく対面での契約が好ましいと言えます。

オフィスでの面談や対面契約を嫌がる業者がいれば悪徳業者の可能性も出てきます。

契約内容は必ず理解しましょう

ファクタリング契約に当たっては馴染みのない専門用語が登場することもあるでしょう。

稀に「経営者なのにそんな言葉も知らないと思われるのは恥ずかしい...」と思ってか分からないことがあっても内容をしっかり確認されない方もいらっしゃるようです。

ファクタリング手続きには慣れていないと分からないような不明点が存在しますので質問することは全く恥ずかしいことではありません。

契約内容をしっかりと理解せずに契約締結してしまうことのほうがよっぽど危険な行為ですので、内容・詳細に不明な箇所がある場合には積極的に確認するようにしたいところです。

業者の機嫌を損ねないようにとあまり聞きたくないかもしれませんが、数百万から数千万の取引をするのに当たって慎重になるのは当然のことです。

契約書の控えは必ず受け取りましょう

これも稀にですが、契約書の控えを渡さない業者がいます。また、契約書自体を作ろうとしない悪徳業者も存在するようです。

契約書を作りたくないとか渡したくないというのはその契約内容にやましいところがあるからに他なりません。

弁護士などの専門家に契約書を見せれば実際には貸金として貸金業法の違反となるような取引内容になっている可能性が高いでしょう。

契約に臨む前の時点から契約書の交付があるか質問をしておいても良いと思いますし、契約締結した後にもし契約書控えを渡してくれない場合には弁護士に相談することも視野に入れておきましょう。

その他の注意ポイント

担保の提供について

これは要注意です。ファクタリングにおいて担保の提供は必要ありません。

ファクタリングは現時点では貸金業法・利息制限法・出資法の制限を受けないとされていますが、その根拠は貸金(融資)ではないからという点にあります。

またファクタリングはノンリコース契約として、資金回収前に売掛先が倒産した場合のリスクはファクタリング業者が負うのが通常です。

これらの性質を考慮して貸金ではないとされているため、人的保障である保証人や物的保証である不動産などの担保は必要ないですし、むしろ要求してはいけません。

同じように、売掛先が倒産した際には株式を譲り渡す旨の株式譲渡契約を求められるのも不審で悪徳業者の可能性があります。

担保の類はファクタリングには必要ないということを覚えておきましょう。

債権譲渡登記について

「債権譲渡登記というものが必要になると聞いたんだけど大丈夫?」という疑問については、これは特段問題ありません。

ファクタリングにおいて、特に2社間ファクタリングにおいては債権譲渡登記が必要になるケースがあり、これは不審なものではありません。

ファクタリングは売掛債権を買い取ってもらうことで本来の支払日よりも前に資金調達することが出来る手法です。

つまり債権を譲渡しているわけですが、債権譲渡の事実を債務者や第三者に対抗するためには

- (確定日付のある)債務者への通知

- (確定日付のある)債務者の承諾

- 債権譲渡登記

のいずれかが必要になります。そして債務者である取引先に内緒でファクタリングをしたい場合には前者2つは使えません。

そこで債権譲渡登記という登記制度を利用することになります。2社間ファクタリングでは多くの場合に必要になりますので怪しいものではありません。

また、登記費用と司法書士への報酬を抑えるために登記留保として債権譲渡登記なしで進めてくれる業者も存在します。

その場合にはファクタリング業者のリスクが少し高まるので、同様に手数料も高くなる傾向にあります。

回収代行業務委託について

ファクタリングでは売掛債権の譲渡契約と同時に回収代行業務の委託契約を結ぶことがあります。

よく詳細を知らないと不審に思えてしまうかもしれませんが、これまた2社間ファクタリングでは必要な契約の一つです。

売掛先(取引先)に債権譲渡したことを秘密にする2社間取引の場合、売掛金の入金先口座はもちろん元の債権者であるファクタリング利用者の口座です。

本来であれば既に債権者ではなくなっていますし、そのお金を持ち逃げされたり他の支払いに充てられてはたまりませんので、集金回収の代行委託契約が結ばれます。

契約違反にならぬよう、振り込まれた売掛金はすぐにファクタリング業者へ振り込む必要があります。

契約時の注意ポイントまとめ

契約時のトラブルを避ける注意点として以下のものがありました。

- 問い合わせ・申し込みはウェブからがベター

- 契約は出来るだけ対面でする

- 契約内容は必ず理解する

- 契約書の控えは必ず受け取る

ファクタリング契約のトラブルを避けるために最も重要なことは、冷静な判断を下すために時間的余裕を持っておくことです。

可能であれば資金繰りが悪化する前に少しずつ内容を理解しておくことが望ましいですね。