手持ちのキャッシュが尽きてしまった...

明後日・来週までに資金繰りが改善できなければ倒産かも...

このような事態に追い詰められている場合でもまだ打てる手はあります。

今まで苦労の末に続けてきた会社をなすすべなく倒産させるよりも、最後の最後まで再起の可能性に賭けてみましょう。

ページコンテンツ

会社倒産を避ける為にできる資金繰りの方法

資金繰りが厳しい時の資金調達には様々な方法が存在しますが、資金調達には時間がかかるのが通常。

会社の倒産が目の前にあるような状態であれば、2,3週間から1ヶ月弱かかる各種融資には頼っていられないでしょう。

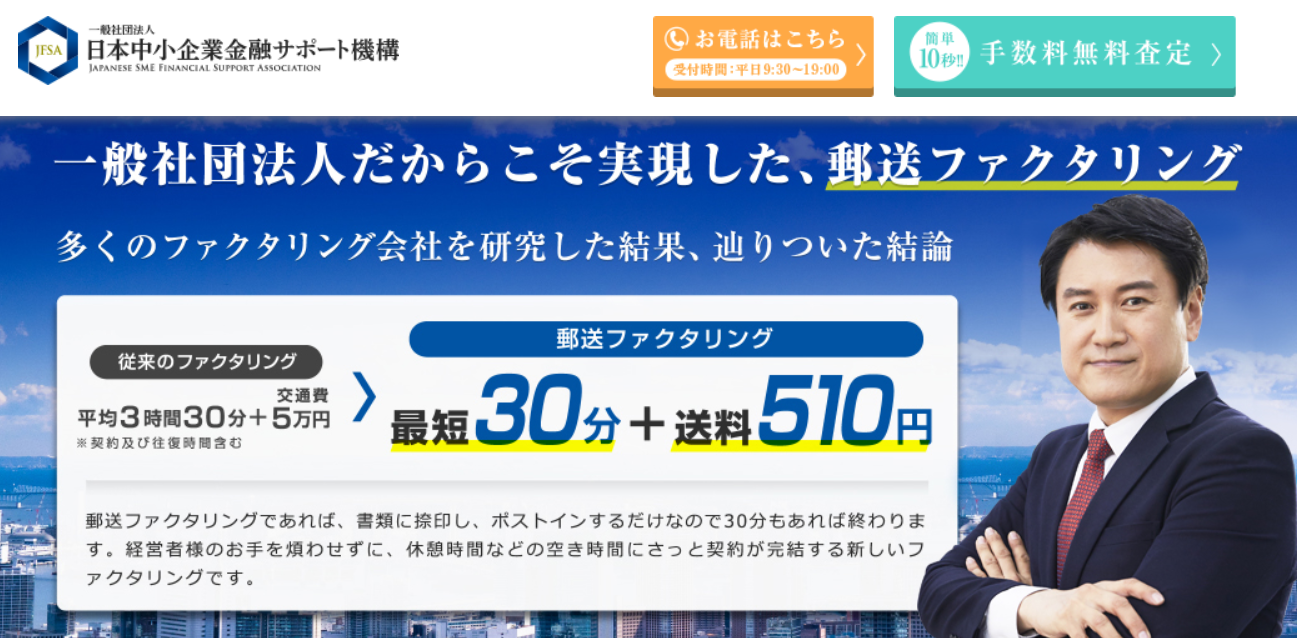

そんなときに役立つのがファクタリングという資金調達方法です。

最短即日での資金調達が可能で、通常でも3日~5日程度での入金というスピード感ですので、一時的にキャッシュフローを潤沢にして倒産を免れるのに非常に有効な手法です。

ファクタリングとは

ファクタリングは、御社が取引先に対して持っている売掛金を処分して本来の支払日よりも前に現金化する手法です。

中小企業に有効な資金調達手段として、経済産業省など国が新たに支援している制度でもあります。

ファクタリングには

- 銀行融資などに比べて審査が甘い

- 会社の経営状態が悪くても資金調達可能

- 最短即日というスピード融資(※厳密には融資ではない)

などという特徴・強みがあります。

逆に銀行融資などに比べて手数料(融資ではないので金利ではない)が高い傾向にありますが、限られた時間の中で事業資金の調達可能性があるというだけで朗報かと思います。

今週中の事業資金の確保が倒産するかしないかの勝負の分かれ目という場合にはこの当たりは度外視できるポイントではないでしょうか。

経営状態が悪くても利用できる

よく言われることですが、銀行は雨の日に傘を貸しません。

御社の経営状況が悪化している状態で融資を期待してもほぼ100%借りることはできないでしょう。

貸し付けは将来的な返済可能性が見えないと貸せませんので当然といえば当然なのですが、業績の良いときはニコニコしているくせに困った時に力になってくれないのはもどかしいですよね...

一方で、ファクタリングであれば御社の経営状況が悪かろうが資金調達をすることは可能です。

これも当たり前と言えば当たり前の話で、ファクタリングは融資ではなく売掛金という会社資産の売却だからです。

ファクタリングは会社資産の売却

倒産危機で不動産を処分しようとすることをイメージすれば分かりやすいですが、経営状態が悪いから不動産が売れないなんてことはありません。

問題になるのは御社の経営状況ではなく、その不動産にいくらの価値があるかだけ。

不動産の処分と全く同じではないものの、ファクタリングも資産の処分に過ぎないので経営状況が悪いという一点で資金調達ができないということはないのです。

ファクタリングの審査

ファクタリングは銀行融資などに比べて審査が甘いと書きましたが、それも上記と同様に資産処分行為である点から来ています。

具体的には、ファクタリングの審査対象は御社ではなく、売掛金の債務者(御社の取引先)になるのです。

つまり、御社が赤字経営をしていようが取引先が優良企業であれば売却できる可能性が高いです。

もちろん利用者として御社の信用状況も確認されます。しかしメインの審査対象は常に売掛金そのものなのです。

ファクタリングなら即日融資可能

分かりやすいように即日融資といったものの、前述の通りファクタリングは融資ではありません。

しかし即日での現金化ができるという点では間違いありません。

現金調達までに時間的余裕がある場合であれば、ファクタリング以外にも検討できる選択肢はあります。

しかし即日から1週間以内での入金に対応できる資金調達方法となればファクタリングが最も使い勝手が良いです。

ただし一つ注意点があります。

ファクタリング業者は大勢いるものの、全ての会社が即日での現金化に対応しているわけではありません。

3日程度の余裕があれば多くの業者で対応可能ですが、もしも即日現金化を希望でしたら即日対応を明言している業者を利用するようにしてください。

その他の倒産を防ぐ資金繰りの方法

会社倒産危機に瀕している時には非常に有効だとしてファクタリングの説明をしてきましたが、その他の資金調達方法も確認しておきましょう。

倒産を防ぐための資金調達として以下のものが考えられます。

- 銀行融資

- 政府系金融機関からの融資

- ノンバンクからの融資

- 資産の売却

- 事業承継・M&A

それぞれ個別に確認していきましょう。

銀行融資

銀行融資は選択肢には上がるものの、以下の2点で若干利用が難しい可能性が高いです。

- 会社の財務状況が悪く審査が通らない

- 通るか分からない審査に1ヵ月近くかかる

まず、置かれている状況的にそもそも審査が通らない可能性の高いことがネックになります。

そして、審査が通るか分からない状態で長期間待たされるというのは限られた時間を失っていくという意味でリスクになりかねません。

政府系金融機関からの融資

銀行融資と並べて利用を検討するのが政府系金融機関からの融資ですね。

これらの融資は本業の事業自体は上手く行っている黒字倒産の危機という場合には検討する余地がありそうです。

政府系金融機関の融資でもやはりネックになるのはその審査期間ですね。

日本政策金融公庫でも約3週間から一ヶ月ほどは待つ必要がありますので、それまで企業体力が持つかどうかが勝負になります。

ノンバンクからの融資

いわゆる事業者ローンやビジネスローンと呼ばれるノンバンク系の融資であれば、銀行系ローンと比べて審査が緩くスピード融資を受けられます。

デメリットとしては金利が高いことが挙げられ、銀行・政府系ローンが0%~数%台なのに比べて利息制限法ギリギリの金利で設定されていることもあります。

赤字経営でも借りることができるところもあるものの、ファクタリングと異なり信用情報に傷が付いている場合だと厳しいかと思われます。

資産の売却

倒産を回避するために、不動産や有価証券など会社所有の資産・財産を売却することも考えられます。

会社が持っている資産として考えられるものは以下のようなものがあるでしょう。

- 土地・建物などの不動産

- 車や機械などの動産

- 株や国債、社債などの有価証券

- 受取手形や売掛金

受取手形や売掛金以外の資産の売却には非常に慎重になったほうが良いでしょう。

- 受取手形の現金化である手形割引

- 売掛金の現金化であるファクタリング

この2つは売却しても会社財産に対して与える影響は少ないかもしれませんが、その他の資産の売却は本当に必要な場合かどうかを見極めて活用しましょう。

また、資金調達をするまでの時間的余裕がない場合には必然的に手形割引かファクタリングの利用になるものと思われます。

事業承継・M&A

最後に検討したいのが事業承継・M&Aです。

こちらはこれまで紹介したものとは少し異質なものになりますが、倒産を回避する手段としては確かに存在します。

仮に赤字経営の会社でも今後のシナジー効果を発揮できる場合には買取手が付くこともあります。

ただしご想像の通り、他社から買収してもらうことになりますので今までのような経営が継続できなくなります。

自分は置いておいて、とにかく従業員や取引先を守りたいという場合には有効な手段となり得ます。

まとめ

如何でしたでしょうか。「会社倒産を避ける為にできる資金繰りのまとめ」と題してご紹介してきました。

時間的余裕があり黒字倒産を回避したいという場合であれば、やはり一番最初に考えるべきは銀行・公的融資です。

より小さい金利で資金調達できたほうが今後の会社再建の計画も立てやすいですね。

しかし倒産を危惧する経営者にとって時間的余裕がない資金調達の場面も往々にして存在するはずです。

そのような場合にはファクタリングの利用を検討されることをお勧めします。