ファクタリングって手形割引と何が違うんだろうか...

ファクタリングという仕組みについて簡単に内容を見た時にそんなことを思うことがありませんか?

初めてファクタリングを知った時に手形割引との違いがすぐには理解できない方は少なくありません。そこでファクタリングと手形との関係性についてまとめてみたいと思います。

※手形の基礎なんて分かっているという方は最初は読み飛ばして頂いたほうがよいかと思います。

ページコンテンツ

手形とは

手形について簡単におさらいしておきましょう。

手形は有価証券の一種であり、大きく分けて以下の2種類があります。

- 約束手形・・・自社による将来の支払いを約束する手形

- 為替手形・・・自社以外の第三者から支払う旨を約束する手形

国内で流通している手形はほぼ約束手形とされています。

手形に関しては細かい話が色々とあるものですが、ここではファクタリングとの関係性だけに限定して、約束手形の話を進めていきます。

約束手形の詳細

約束手形は略して約手(やくて)とも呼ばれています。

手元に資金がないなどの理由で将来の決められた日付を設定して約束手形を振り出します。

手形の受取人は期日になったら銀行で現金化することができます。

日本では古くから存在する決済手法

企業間での取引では現金払いではなく掛け取引や手形の振出など様々な決済手段が存在します。

中でも約束手形は日本では古くから流通してきた決済方法であり、それが故に欧米と比べてファクタリングの浸透が遅かったとも言われるほどです。

約束手形と小切手の違い

支払いを約束して有価証券という紙切れを振り出すと言えば「小切手」もありますよね。

この二つの違いは現金化できるタイミングです。

小切手は振り出された瞬間からいつでも現金化することが可能ですが、約束手形の場合は換金できる期日が指定されています。

当座預金の開設が必要

約束手形を振り出すためには当座預金口座の開設が必要になります。

手形の現金化は普通口座ではなく当座預金口座から引き落とされるルールのためですが、この当座預金は開設に審査が必要で誰でも開けるわけではありません。

そういった意味では約束手形を振り出せるのは銀行から一応の信用が置かれている証拠でもあります。

約束手形の支払いサイト

約束手形の支払いサイト(支払期日)の設定は一般的には1ヶ月から4ヶ月程度とされています。

半年や一年などの設定も可能は可能ですが受取人からすれば入金まで遠すぎるために敬遠されるのが通常です。

取引相手のことを考えれば長くても90日程度が好ましいのではないでしょうか。

約束手形の現金化と信用力

約束手形は言ってみれば信用取引です。

なぜ約束手形が日本の商慣習の中でそれほどまでに定着したかというと「手形の不渡り」という制度のおかげです。

手形を受け取った者は手形で指定された銀行へ赴き現金化をすることができますが、その際に当座預金の資金が足らず支払不能の状態にあることを「不渡り」と呼びます。

企業としては「不渡り」は絶対に起こしてはなりません。ペナルティーが用意されているからです。

具体的には、6ヶ月(半年)以内に2度の不渡りが発生すると銀行取引が停止されます。

この状態では会社は倒産したわけではないものの、銀行取引停止=企業活動にとって致命的ということで実質的な倒産であると言われます。

このような事情があるため約束手形の信用力は高く、単なる売掛金という権利よりも回収の期待が高いとされています。

手形割引とは

約束手形は売掛金の支払いを先延ばしすることのできる売掛債権の一種です。

前述のように受取手形(約束手形)にはかなり高い信用力があるわけですが、手形の受取人は少しでも早く現金化できるに越したことがありません。

そこで手形の額面に記載のある金額から一定の割合を引いて売却することが可能になってい

手形の裏書

手形は有価証券として第三者に譲渡することができ、これを手形の裏書き(手形の裏書譲渡)と言います。

手形の裏面に譲渡人と譲受人の情報が記載されていくことから裏書譲渡と呼ばれています。

自社の支払いに対して保有している約束手形で代わりに支払うということもできますし、次に説明する手形割引で現金を調達することもできます。

裏書譲渡は回数制限がなく複数回くり返すことができるため、流通性がよく、現金化もしやすいという特徴を持っているんですね。

手形割引

すぐに現金が必要になった際に、手形を割引して譲渡することで現金化することもできます。

手形は誰に対しても譲渡することができますが、手形割引という場合には銀行などの金融機関や手形割引の専門業者に対して裏書譲渡することを指します。

これらの機関・事業者は手形を買い取ることで現金を支払う代わりに一定割合で手形の金額を割引します。

つまり手形額面が100万円となっていても、手に入る現金は95万円といった感じです。

手形の買取業者からすれば、期日までの利息分として割引を行っているということですね。

売掛債権を割引して買い取ってもらうという点がファクタリングと非常によく似ているわけです。

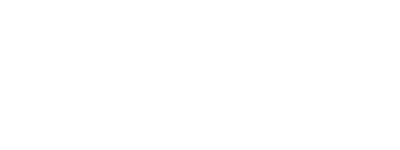

ファクタリングとは

両者を比べる前にファクタリングを簡単におさらいしておきましょう。

ファクタリングは売掛金を業者に売却することで現金化する資金調達方法です。

当然手数料がかかるため、売掛金から手数料分が割り引かれるような形で買い取られます。

ここまで聞くと手形割引と同じにしか見えませんが、両者には明確な違いがあります。

手形割引とファクタリングの関係性

手形割引とファクタリングは共に売掛債権を第三者へ譲渡するという意味では同じものです。

この「売掛債権」といった場合には

- 売掛金

- 受取手形

の両方を含む権利を指すわけですが

- 売掛金を譲渡(現金化)するのがファクタリング

- 受取手形を譲渡(現金化)するのが手形割引

というわけです。

手形割引とファクタリングの違い

手形割引とファクタリングで売買の対象となるものが明確に違うのは理解できたと思います。

しかしここで気になるのが、

- どちらがより使いやすいのか

- 仕組みに何か違いはあるのか

というところかと思います。

実は手形割引とファクタリングには大きく異なる点があります。

債務不履行の場合の保証

それが売掛債権が債務不履行となった際の御社の対応です。

手形割引にしてもファクタリングにしても、支払いが先である債権を買い取っているため場合によっては買取業者が資金を回収し損ねる場合があります。

売掛債権の債務者として支払い義務のある会社が倒産した、もしくは財務状況が厳しく支払いができないとなることがあり得るわけです。

その場合に、手形・売掛金の買取業者から御社に対して支払請求がなされるのかという償還請求権(売却する売掛債権への保証)の有無が問題になります。

手形割引では保証義務がある

手形の裏書譲渡は便利な制度ですが、そのデメリットとして裏書譲渡をした全ての人間が最終的に裏書譲渡を受けた者に対して責任を負うことになっています。

手形割引で現金を手にした御社は、手形を買い取った銀行・専門業者から手形額面通りの金額を支払うように請求されてしまいます。

つまり、手形割引で裏書譲渡をしたからといって一切の責任から開放されるわけではないのです。

この保証機能があるからこそ日本で手形が流通したと言っても過言ではなく、銀行で手形割引を行う場合には実質的には融資扱いになるため審査が厳しくなります。

ファクタリングは償還請求権がない

一方で、ファクタリングでは償還請求権が付いていないことがほとんどです。

償還請求権が付いているか付いていないかはファクタリング業者との契約内容によりますので、100%ないわけではありません。

しかし多くの業者が償還請求権なしでの売掛金買取を実施していますし、中には資金調達目的よりも売掛先の倒産リスクを回避するためにファクタリングを利用する会社まであるようです。

つまりファクタリングでは、最終的な売掛金の支払いが実行されるかどうかはファクタリング事業者の責任であって、ファクタリングを利用する会社は一切の責任から解放されることになります。

まとめ

一見よく似ているファクタリングと手形割引の違いを理解いただくことが出来たでしょうか。

ファクタリングと手形割引の共通点は

- 売掛債権を譲渡することで現金を手に入れる

ファクタリングと手形割引の違いは

- 手形割引は債務不履行時に責任を負う

- ファクタリングは債務不履行でも責任なし

となります。

資金調達をしようとする者にとってこの点は大きな違いであり、ファクタリングの強みとなる部分でしょう。

手形の取引量は年々減少していることもあり、今後はファクタリングが主流になってくることが予想されます。